Ravvedimento operoso per i tributi locali

posted in Fiscal News by redazione

INTRODUZIONE

Con il D.Lgs. 158/2015, è stato riformato il sistema sanzionatorio penale e amministrativo in ambito tributario. La decorrenza della riforma (con ripercussioni anche sul ravvedimento operoso) doveva avvenire dal 1° gennaio 2017, ma con il comma 133 della Legge di Stabilità 2016 (Legge n. 208/2015) è stata anticipata al 1° gennaio 2016.

Il ravvedimento operoso è uno strumento che il legislatore mette a disposizione del contribuente per rimediare “volontariamente” alle violazioni commesse in ambito tributario, tra cui anche l’omesso o insufficiente versamento dei tributi dovuti.

Esso è applicabile anche nell’ambito dei tributi locali, ossia quei tributi che sono gestiti dai comuni e nelle cui casse sono destinati a finire. Stiamo parlando in modo particolare dell’IMU (l’imposta dovuta sul possesso degli immobili), della TASI (la tassa sui servizi indivisibili) e della TARI (la spazzatura per intenderci).

Tuttavia, come vedremo, rispetto ai tributi gestiti dall’Amministrazione Finanziaria (Irpef, IVA, ecc), per i tributi locali il ravvedimento è applicabile entro limiti temporali minori

È applicabile il ravvedimento per i tributi locali?

Si ma entro limiti temporali minori rispetto ad altri tributi

LA SANZIONE PIENA PREVISTA PER L’OMESSO/

INSUFFICIENTE VERSAMENTO

La sanzione da applicare per omessi o insufficienti versamenti (ANCHE PER I TRIBUTI LOCALI) è pari al 30% dell’importo non versato con riduzione a metà per versamenti eseguiti nei primi 90 giorni dopo la scadenza. Ciò è quanto previsto dall’art. 13 del D.Lgs 471/1997 (come modificato dal già citato D.Lgs. 158/2015), dove si legge quanto segue:

| Comma 1 art. 13 D.Lgs. 471/1997 |

| Chi non esegue, in tutto o in parte, alle prescritte scadenze, i versamenti in acconto, i versamenti periodici, il versamento di conguaglio o a saldo dell’imposta risultante dalla dichiarazione, detratto in questi casi l’ammontare dei versamenti periodici e in acconto, ancorché non effettuati, è soggetto a sanzione amministrativa pari al trenta per cento di ogni importo non versato, anche quando, in seguito alla correzione di errori materiali o di calcolo rilevati in sede di controllo della dichiarazione annuale, risulti una maggiore imposta o una minore eccedenza detraibile. Per i versamenti effettuati con un ritardo non superiore a novanta giorni, la sanzione di cui al primo periodo è ridotta alla metà. Salva l’applicazione dell’articolo 13 del Decreto Legislativo 18 dicembre 1997, n. 472, per i versamenti effettuati con un ritardo non superiore a quindici giorni, la sanzione di cui al secondo periodo è ulteriormente ridotta a un importo pari a un quindicesimo per ciascun giorno di ritardo.” |

Sanzione piena per omesso/insufficiente versamento del tributo locale

30% del tributo non versato

15% se il versamento è eseguito entro 90 giorni dalla scadenza

IL ravvedimento per i Tributi locali

Come già anticipato, chi, ha omesso di versare o ha versato in misura insufficiente, i tributi locali dovuti (ed in particolare le rate dell’IMU, TASI o TARI) entro le scadenze stabilite, può rimediare utilizzando il ravvedimento operoso (disciplinato dall’art. 13 del D.Lgs. 472/1997). Il ravvedimento permette di versare il tributo omesso, con applicazione di una sanzione ridotta rispetto a quella piena (esaminata in precedenza). In particolare, la sanzione da applicare è quella riportata nella tabella che segue:

| Tipo di ravvedimento | Periodo in cui ci si ravvede | Sanzione piena | Sanzione ridotta

(ravvedimento) |

| Sprint | Dal 1° al 14° giorno | 15% | 0,1% per ciascun giorno di ritardo, con una sanzione massima di 1,4% se ci si ravvede il 14° giorno. |

| Breve | Dal 15° al 30° giorno | 15% | 1,5%

(1/10 di 15%) |

| Intermedio | Dal 31° al 90° giorno | 15% | 1,67%

(1/9 di 15%) |

| Lungo | Oltre il 90° giorno ma comunque entro i termini di presentazione della dichiarazione relativa all’anno in cui è stata commessa la violazione. In mancanza di Dichiarazione, nei casi in cui non c’è nuova dichiarazione la data di riferimento è quella della scadenza del versamento. | 30% | 3,75%

(1/8 di 30%) |

Con riferimento al ravvedimento “lungo”, ed alla dichiarazione IMU/TASI, ad esempio, questa in generale è presentata in caso di variazioni e ha effetti anche per gli anni successivi. In alcuni casi può essere richiesta la dichiarazione annuale. Premesso che la dichiarazione IMU/TASI è da presentarsi entro il 30 giugno dell’anno successivo (quella riferita all’anno 2016 va presentata entro il 30/06/2017), quindi:

- per la scadenza dell’acconto (16/06) è possibile usufruire del ravvedimento fino al 30 giugno dell’anno successivo;

- per il saldo è possibile usufruire del ravvedimento fino al 16 dicembre dell’anno successivo.

Ne consegue che, con riferimento all’acconto IMU/TASI del 2015 ad oggi (novembre 2016) non è più possibile ravvedersi; mentre con riferimento al saldo 2015, è ancora possibile ravvedersi fino al 16 dicembre 2016 (applicando il ravvedimento lungo). Non si è più in tempo per ravvedere gli omessi/insufficienti versamenti precedenti il 2015.

Non è applicabile per i tributi locali, il c.d. ravvedimento lunghissimo che consente di ravvedersi anche dopo 1 anno e fino a 5 anni (previsto solo per i tributi gestiti dall’Agenzia delle Entrate).

Oltre a versare il tributo omesso e la sanzione, occorre altresì versare gli interessi al tasso annuo legale per ogni giorno di ritardo. A tal fine se ne riporta il tasso in vigore per l’anno 2015 e 2016.

| Tasso di interesse legale annuo | |

| Anno | Tasso |

| 2016 | 0,2% |

| 2015 | 0,5% |

ESEMPIO

Il Sig. Rossi non ha versato il saldo IMU (seconda abitazione) del 2015 per un importo pari a 800 euro. Questi decide di ravvedersi il giorno 21 novembre 2016.

In tal caso, questi dovrà versare:

- saldo IMU 2015 = 800 euro;

- sanzione da ravvedimento = (800 x 3,75%) = 30 euro

- interessi = [(800 x 0,5%) / 365] x 15 giorni + [(800 x 0,2%) / 365] x 326 giorni = 0,16 + 1,43 = 1,59 euro

Per il calcolo degli interessi occorre applicare il tasso 2015 (0,5%) per i giorni che vanno dal 17/12/2015 al 31/12/2015 mentre per i giorni che vanno dal 1/1/2016 al 21/11/2016 occorre applicare quello in vigore per il 2016 (0,2%).

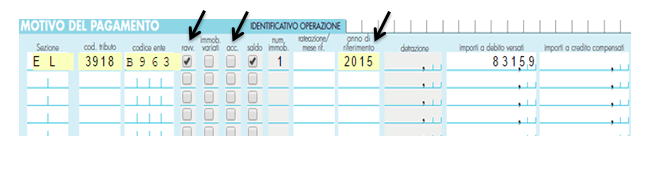

Per il versamento non è previsto codice tributo a parte per sanzione ed interessi, che vanno, dunque, sommati all’imposta da versare (il codice tributo IMU previsto per i secondi immobili è 3918). Il modello F24 per il versamento sarà (supponendo che l’immobile si trovi a Caserta – codice comune B963):

CHECK LIST

| DENOMINAZIONE | |

| CODICE FISCALE/PARTITA IVA | |

| Breve CHECK | Cosa rivedere

o Omesso versamento o Insufficiente versamento ravvedimento applicabile o Entro i primi 14 giorni (sanzione 0,1% per ogni giorno di ritardo) o Dal 15° al 30° giorno (sanzione 1,5%) o Dal 31° al 90° giorno (sanzione 1,67%) o Oltre il 90° giorno ed entro 1 anno (sanzione 3,75%) interessi al tasso annuo legale o N°……. giorni di ritardo anno 2015 (tasso 0,5%) o N°……. giorni di ritardo anno 2016 (tasso 0,2%) |

| RECAPITI NECESSARI

AL FINE DI EVENTUALI COMUNICAZIONI DELL’AMMINISTRA-ZIONE FINAZIARIA |

MAIL _____________________________________________

TELEFONO ________________________________________ FAX ______________________________________________ |